Historia de las Aduanas en Honduras y el Mundo

El Sistema Aduanero en Honduras está dentro de la estructura de la Secretaría de Finanzas bajo el nombre de Dirección Ejecutiva de Ingresos creada en noviembre de 1994. Esta dirección nace con la fusión de lo que era la Dirección General de Aduanas y la Dirección General de Tributación y asume sus funciones y atribuciones como tal a partir de febrero de 1995.

Lo que hoy puede considerarse el servicio de Aduanas del país, ahora llamada Servicio de Administración de Rentas (SAR), es el resultado de un largo proceso evolutivo inspirado en la necesidad de hacer más eficientes, eficaces y transparentes los servicios de recaudación tributaria en el país.

Antecedentes

Su antecedente más lejano lo encontramos en lo que se denominó como Dirección General de Rentas, que posteriormente se convirtió en Dirección General de Aduanas y Tributación Indirecta y no fue sino hasta el 1º. De Julio de 1956 que se creo mediante Decreto Ley No. 254 como Dirección General de Aduanas, dependiendo de la Secretaria de Hacienda y Crédito Publico.

Como Dirección General de Rentas, tenia a su cargo el control de las importaciones y exportaciones, especies fiscales y especialmente todo el control de los volúmenes producción y comercialización del aguardiente cuyo rubro constituía un monopolio estatal.

En esta etapa aparecen las receptorías de Rentas con oficinas en las diferentes cabeceras departamentales y en las principales ciudades del país.

Dirección General de Aduanas y Rentas Internas

A finales de 1957, la Dirección General de Rentas cambia su nombre y da paso al surgimiento de la Dirección General de Aduanas y Rentas Internas, operando con una estructura organizativa que incorpora departamentos y secciones como la Secretaria General, Sección Administrativa, Revisión de Pólizas de Importación y Exportación, Almacenes Aduaneros, Especies Fiscales, Alcoholes y Licores.

Para esta época el Estado sufrió perdidas por varios millones de lempiras, sobre todo en especies fiscales, debido a un voraz incendio, que destruyó casi todas las instalaciones y archivos de lo que era la Dirección General de Aduanas.

Después de este incendio se creó la Auditoria General de Aduanas, con el encargo de la Revisión de Pólizas, formulación de ajustes y resolver a su vez los casos que se presentaban en impugnaciones ante la Dirección General de Aduanas.

La Dirección General de Aduanas era la dependencia responsable del registro y control de las importaciones y exportaciones de mercaderías, alcoholes y licores nacionales.

En 1971 se conformó el departamento de Investigación Fiscal, encargado de contrarrestar el contrabando y la defraudación fiscal, que para esa época había alcanzado niveles sumamente crecientes en el país, sobre todo por la falta de controles eficientes y la corrupción en ascenso que emergía como un peligro para el sistema tributario nacional.

En el año 1975 se reestructura la Dirección General de Aduanas, creando el departamento de Valoración Aduanera, responsable de la aplicación de la Ley de Valoración Aduanera, donde se establecen las bases para asignarles valores reales a las mercancías y evitar las subvaluaciones durante la introducción de mercancías, principalmente provenientes de las importaciones.

Durante el periodo de 1982 a 1989, fueron creadas otras dependencias en virtud de la ampliación de actividades, funciones y requerimientos de mayores medidas de control. Es en esa época que surgen los departamentos de Reclamos, Apremio y Asesoría Técnica.

Con ello se ha permitido hacer los ajustes necesarios a los valores reales de las mercancías y tasas impositivas, al tiempo que ha permitido una mayor posibilidad de que quienes se sientan afectados puedan presentar reclamos de acuerdo a los procedimientos legales y recibir la Asesoría técnica necesaria para evitar posibilidades de afectación entre las partes involucradas.

Actualmente y a partir del mes de Marzo de 1990, se procedió a una nueva reestructuración organizativa, la cual tenía como objetivo primordial la centralización de funciones afines, con líneas directrices claramente definidas de carácter vertical.

Creación de la Dirección Ejecutiva de Ingresos

Al ejecutarse la nueva estructura tal como se contempla en su proyecto, se obtendrían resultados altamente positivos. Sin embargo, considerando que la estructura de las Direcciones Generales de Aduanas y Tributación, ambas dependientes de la Secretaria de Hacienda y Crédito Publico, no respondían a los adelantos tecnológicos que en materia de captación de ingresos existen en la administración moderna, se pensó que la única forma de adecentar el comportamiento de los funcionarios y empleados de dichas dependencias, así como la erradicaron de la corrupción y el mejoramiento de los ingresos fiscales, se optó por la profesionalización y organización técnica de una Oficina de ingresos.

Es por esto que en el año de 1994 el Soberano Congreso Nacional de la Republica, emitió la ley de creación de la Dirección Ejecutiva de Ingresos (DEI), mediante decreto No. 159-94 de fecha 4 de noviembre de 1994, como un órgano desconcentrado de la Secretaria de Estado en los despacho de finanzas.

La Dirección Ejecutiva de Ingresos es la institución responsable de la administración de todos los ingresos tributarios, incluyendo los aduaneros, actúa en nombre y representación del Estado en el cumplimiento de las funciones de captación de ingresos, supervisión, revisión, control, fiscalización y ejecución de cobro en la aplicación de las Leyes Fiscales Sin perjuicio de la estructura organizativa de la Secretaria de Estado en los despachos de Finanzas, la Dirección Ejecutiva de Ingresos tiene su propia organización, incluyendo un sistema especial de nomenclatura, clasificación y remuneración de cargos y regímenes propios para la entidad, de personal, disciplinario, contratación administrativa y de carrera tributaria y aduanera para asegurar el cumplimiento de sus funciones.

El presupuesto anual de la Dirección Ejecutiva de Ingresos esta incluido en el presupuesto de la Secretaria de Estado en los despachos de Finanzas y se fija en forma porcentual a los ingresos tributarios que administra y que son recaudados en el año inmediato anterior, sin exceder en ningún caso, del dos y medio por ciento (2 ½ %) de los mismos. Los recursos se acreditan por mensualidades anticipadas y se depositan en cuentas especiales en el Banco Central de Honduras.

El 1º. De febrero de 1995 la Dirección Ejecutiva de Ingresos asumió todas las funciones y atribuciones de las anteriores Dirección General de Aduanas y Dirección General de Tributación.

En el caso de la Policía de Hacienda y con el propósito de efectuar una transición ordenada, las funciones fueron asumidas gradualmente de conformidad con los plazos y demás aspectos que se contemplan en el reglamento de la Ley de Creación de la Dirección Ejecutiva de Ingresos.

Con la creación del Decreto No. 216/2004 de fecha 29 de Diciembre del 2004, se deroga el Decreto No. 159-94 de fecha 4 de noviembre de 1994, contentivo de la Ley de la Dirección Ejecutiva de Ingresos (DEI), así como sus reformas contenidas en el Decreto 142-2004 del 30 de septiembre del 2004, y demás disposiciones que se opongan a esta Ley.

Con este Decreto se crea la Ley de Estructuración de la Administración Tributaria de la Dirección Ejecutiva de Ingresos (DEI), como un órgano administrativo dependiente directamente de la Secretaria de Estado en el Despacho de Finanzas, con domicilio en la ciudad capital y autoridad en todo el territorio nacional.

Como parte del proceso de modernización, reestructuración y simplificación administrativa de la administración tributaria, mediante Acuerdo No. 0397-2005 de fecha 4 de mayo del 2005, acuerda el Reglamento de organización y funciones de la Dirección Ejecutiva de Ingresos.

Desde su creación la Dirección Ejecutiva de Ingresos ha jugado un papel muy importante en la vida del país, principalmente en sus grandes objetivos de erradicar la corrupción, la evasión de impuestos, la subvaluación de mercancías y la tecnificación de los servicios de recaudación, lo mismo que los avances en materia de legislación tributaria y aduanera.

Este es uno de los organismos del Estado en que la población entera ha cifrado muchas esperanzas, especialmente porque al hacer una recaudación eficiente de los tributos en forma justa y honesta, incrementando los ingresos del estado y este puede utilizarlos en brindar educación, salud de calidad, mejorarla la infraestructura y crear fuentes de empleo lo cual permitiría ampliar su poder adquisitivo para la satisfacción de sus necesidades materiales y espirituales para la colectividad.

Visión

Ser una institución eficiente y transparente, capaz de liderar la transformación del comercio exterior del país contando con recurso humano calificado, comprometido y los medios tecnológicos adecuados para una gestión aduanera moderna y competitiva.

Misión

Garantizar la facilitación del comercio, la recaudación y la seguridad mediante un control eficiente, utilizando las mejores prácticas a fin de contribuir al aumento y dinamización de la actividad económica del país.

Objetivos Estratégicos

- Incrementar la recaudación tributaria aduanera con prestación de servicios ágiles y oportunos para contribuir en el desarrollo económico y social de Honduras.

- Incrementar el cumplimiento voluntario de las obligaciones aduaneras, a fin de disminuir la defraudación fiscal.

El Servicio de Aduanas a través del tiempo

De acuerdo con el diccionario de la Real Academia Española, en su décima novena edición, el vocablo “Aduana” deriva del árabe “ad-divoana” que significa “el registro”. Hay quienes afirman que se origina del italiano “duxana” porque en Venecia las mercancías pagaban un impuesto de entrada que pertenecía al “Dux”. Otros opinan que deriva de “douana” o “dovana”, que significa “derecho”.

Sin embargo, cualquiera que sea su significado etimológico, “aduana” se utiliza para designar las dependencias gubernamentales que intervienen en el tráfico internacional de las mercancía que se importan o exportan y que se encargan de cobrar los impuestos que las gravan. En este concepto debe aclararse que las aduanas intervienen también en el cabotaje, aunque en esta operación no exista tráfico internacional; pero es también función de las aduanas cuidar que las mercancía de cabotaje que lleguen a otro puerto nacional, sean las mismas que se embarcaron.

Independientemente de las implicaciones económicas del Comercio Internacional, puede decirse que su intensificación y su regulación son los antecedentes de los servicios aduaneros, considerados éstos ya sea como medio de incrementar los ingresos fiscales a través de los impuestos a la importación y a la exportación, o bien como instrumento para implementar cualquier medida económica de tipo proteccionista que se adopte.

Organizaciones Primitivas

En las Organizaciones Primitivas Sociales se encuentran ya los impuestos (directos), tanto en su forma personal, como en el servicio militar, tanto en su forma real (parte del botín que se adjudica al jefe de la tribu). Posteriormente aparecen los tributos en especie como la capitación, y los tributos sobre los rendimientos de la agricultura y de la ganadería (diezmos). Mucho después, cuando crecen las necesidades del Estado, el impuesto adopta la forma indirecta. Entre otros impuestos indirectos, el de aduana parece haber sido conocido en la India, así como en Persia y Egipto. En Grecia existieron junto con el de capitación (sobre los extranjeros), el de consumo, sobre las ventas.

Las aduanas en la antigua Roma

En Roma, el impuesto de aduanas parece haber sido establecido por Anco Marcio, con ocasión de la conquista del Puerto de Ostia. Se dice que por haber sido un puerto donde primero se estableció el impuesto recibió el nombre de “portorium”, aunque en esta denominación se comprendieron otros impuestos, como el de peaje.

Al principio de la época imperial, el portorium era arrendado en pública subasta por períodos de cinco años y ha un tanto alzado. Más adelante se varió el sistema, encomendándose la cobranza a uno o varios funcionarios imperiales, que debían rendir cuenta de sus gestiones y que percibían un porcentaje de las sumas que ingresaban en el Tesoro. Finalmente se llegó al sistema de percepción directa por el Estado.

El impuesto de aduana en roma se extendía tanto a la importación como a la exportación, consecuencia del carácter absolutamente rentístico o fiscal que el impuesto tenía en ese entonces y que con pequeñas excepciones, siguió teniendo validez hasta el siglo XVII, durante el cual se constituyeron los grandes estados modernos y aparecieron las primeras doctrinas económicas de política nacionalista.

Edad Media

En la edad media se vuelve a los impuestos personales (directos), no existiendo en sus principios Hacienda Pública, ni verdaderos impuestos. Los señores feudales imponían a sus vasallos Capitaciones e impuestos territoriales y cobraban ciertos derechos por la circulación de las personas y de las cosas (peaje, portaje, puntazgo, barcaje) y sobre las transmisiones de la propiedad y las sucesiones. El rey vivía de su patrimonio y del derecho que le asistía para que todos contribuyeran a sus necesidades; pero no existían principios. Bases, ni sistemas tributarios.

Hay que saltar a las Repúblicas Italianas de los siglos XII y XIII para encontrar verdaderos impuestos generales: algunos directos como los que gravan el capital o la fortuna y otros indirectos como el de Aduana. Este último principia a extenderse junto con el desarrollo del comercio, principalmente marítimo, en dicha época.

También encontramos el impuesto de aduanas en Inglaterra, donde según Mc Culloch (Economista Inglés del siglo XIX, discípulo de Ricardo) estaba establecido desde antes que en las Repúblicas Italianas. Pero mientras éstas, y en especial Venecia, establecieron el impuesto de aduana sobre bases restrictivas para proteger su industria y su comercio, Inglaterra lo había establecido sobre bases de carácter puramente financiero, política que modificó un tanto hasta el siglo XVII.

Período Moderno y Contemporáneo

Hasta el siglo XVII los derechos de aduana, tanto exteriores como interiores, tuvieron por regla general, un carácter puramente fiscal o rentístico. La idea proteccionista, que aparece poco después de la constitución de los grandes Estados Modernos, como un medio destinado a aumentar la riqueza y el poder de un país, se devuelve en los principios que inspiraron la política de Cromwell en Inglaterra, y Colbert en Francia, tendientes a asegurar el desarrollo de la industria nacional, protegiéndola contra la concurrencia extranjera.

Del proteccionismo Industrial de Colbert nacen, aunque de manera imperfecta, los sistemas aduaneros modernos, obedeciendo a una idea económica determinada y adquieren gran importancia los regímenes suspensivos de derecho de aduana, hasta alcanzar el gran desarrollo de hoy día.

De este modo se acentúa la intervención del Estado siguiendo sin duda la línea general evolutiva que tiende a limitar el campo de lo individual en beneficio de lo colectivo. El incremento de esta intervención se ha asegurado a través de las diversas modalidades de la tributación aduanera, hasta llegar a nuestros días con la aplicación de tratados bilaterales o multilaterales de libre comercio.

Relacionados

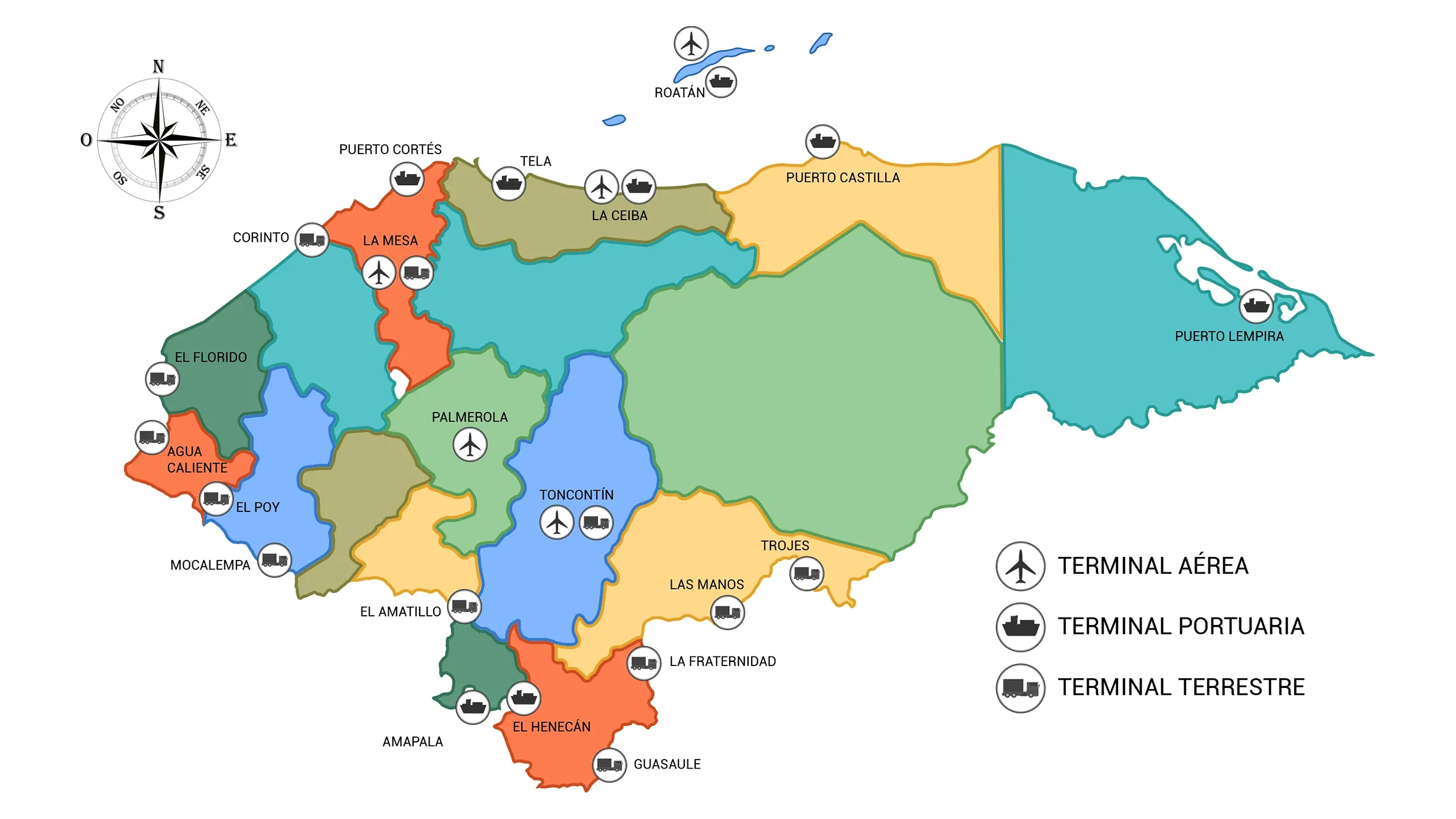

- Aduanas de Honduras

- Mapa de las Aduanas de Honduras

- Obligaciones y Beneficios al viajar a Honduras

- Unión Aduanera entre Honduras y Guatemala

- Administración Aduanera de Honduras